最近、私たちファイナンシャルプランナー(FP)へのご相談内容で増加傾向にあるのが、大手企業を自己退職して中小企業への転職を検討したい、という壮年期や中年期世代からのご相談です。転職先の所在地についても大都市圏だけが対象とは限らず、ご本人の出身地や大学や転勤などで一定期間居住したことがあるエリアなど、地方企業への転職を検討されるケースが出てきています。

転職を考えられる理由をお伺いすると、やり甲斐の追求や現業務へのモチベーション低下など心理的側面によることが多いのですが、いざ実行となるとやはり経済的な面での不安が高まります。一昔前は大手企業にご勤務の場合、定年退職を待たずに早期退職を希望すると退職金が上乗せされるという制度を見受けましたが最近は大幅な上乗せが行われないケースも多く、退職金は増えないのに目の前の収入が減少するという状況に中々決心がつかない、というご相談者が多いのも実際です。転職時はどうしても目先の収入の変化に目が向きがちです。ただ、人生の転換期と向き合うためには長期的な視点を持って検証することが必要です。

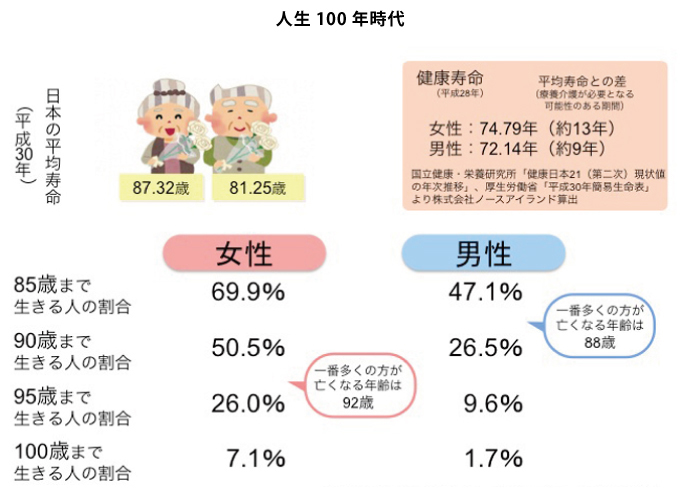

人生100年時代と言われて久しいのですが、日本の男性の最多死亡年齢は88歳、女性は92歳です。セカンドライフまでを見据えた長期的な視点を持つことで「不可能だと思ったことが可能に」「不安だったものが安心に」変わるケースも存在します。今回は転職検討時に検証すべき項目と転職時のマネープランについてご一緒に確認したいと思います。

厚生労働省「平成30年簡易生命表」より株式会社ノースアイランド作成

転職検討時の検証項目について

転職後、長期間にわたっての生活が成り立つか否かは、最も重要な課題です。転職検討時に必要な資金面の検証項目について確認したいと思います。

①年収はどの程度変動するのか

地方企業への転職を検討しているが年収が2割程度下がってしまうので躊躇している、という相談をお受けすることがあります。このような場合、転職後も生活が長期的に成り立つのか、きめ細やかに検証する必要があります。ただ最近は大手企業に在籍していても役職定年や転籍の年齢が前倒しされることもあるため、転職だけの問題とも言えません。現職についても確認したうえで比較検討するべきでしょう。

明るい転職事例としては、一旦年収は下がったものの、転職後仕事が評価され前職よりも年収が短期間で上がった、というケースも存在します。中小企業の場合は評価が報酬に直結する場合もあり得ますので、入社後の評価体制についてもしっかりと確認されることをお勧めしています。

②同一条件で就労期間を延ばすことができるのか

ここはとても重要な着眼点です。たとえば大手企業で現在1000万円の収入があっても、60歳時からは再雇用制度により年収が300万円程度に下がるということがよくあります。

他方、中小企業に転職したことで年収は700万円に下がったけれど、その分同条件で就労期間を延長できるというケースを見受けます。60歳台以降も同条件で就業期間を延長できるというのは大きなポイントです。目先の収支は悪化しても、将来の収支はかえって好転する、というケースです。特に中年期の転職は目先だけでなく生涯賃金にも着目することが重要です。

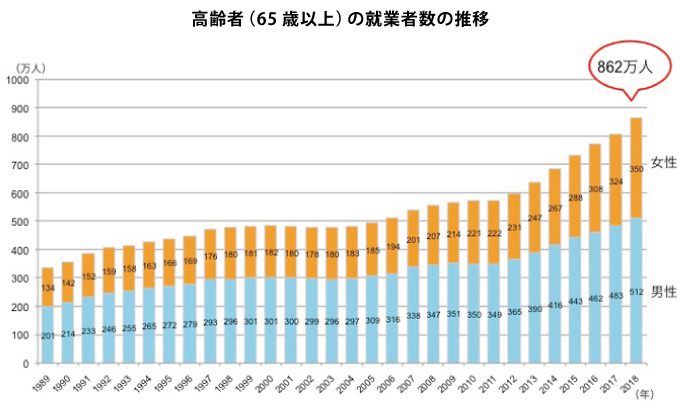

日本の65歳以上の就業者数は既に800万人を超えています。シニア世代においても一定の収入を保つための転職も今後はますます検討されることでしょう。

総務省「統計からみた我が国の高齢者」資料より株式会社ノースアイランド作成

③家族揃っての転居か、単身転居か

家族が存在する場合、家族揃っての地方転居か、家族は大都市に残って本人だけが単身転居か、という点は経済的な明暗を分ける大きなポイントです。大都市圏と地方とでは不動産の価格が大きく異なるからです。

たとえば、東京の持家を賃貸に出し、地方では安い賃料で住まうことが出来れば、給料は下がっても収支は改善するケースもあります。

他方、家族が大都市圏に残り本人だけが単身転居という場合は二地域居住になるため、収入は減るのに必要経費は増える、という事態を招く場合があります。単身転居の場合は、住まいは準備してくれるのか、補助はあるのか、など給料以外の処遇についても確認しておきましょう。

④終の棲家もあり得るのか

最近は単なる仕事のためだけでなく、完全リタイア後の「暮らし」までを考えて、地方への転職を検討されるケースもあります。たとえばアクティブシニアの間は地方に留まって自給自足にもチャレンジすることで支出を減らし、シニア後期に都市部に戻ったときの資金を確保したいとのお考えや、終の棲家として大都市から地方へ不動産を買い換えることで捻出できた資金をセカンドライフのゆとり資金に回したい、など、皆さんユニークです。また、後期高齢期まで視野を広げるとグレードが同等クラスの有料老人ホームでも大都市圏と比べると地方の方が随分と入所時の費用等が圧縮できるというケースもあります。

人生100年時代を生きる今、現役時代からその土地に慣れ親しんでおくことで、セカンドライフを豊かに過ごすための工夫を手に入れることも、今後は地方転職を考えるひとつの目的になるかもしれません。

⑤周りは応援してくれるのか

人生は仕事に費やす時間がほとんどです。自らの手で納得のいく道を切り開いていくにはタイミングや思い切りも必要です。ただ、大都市圏から地方への転職は家族が存在する場合、ご家族の理解を得ることも重要です。強行や事後報告ではなく、長期の収支予測等についてもきちんと説明し、家族の理解や協力を得ることをお勧めしています。

転職時のマネープランについて

転職時は資金のたな卸を行う良い機会です。転職期のマネープランについてポイントを確認しておきたいと思います。

①退職前に確認しておきたいこと

現職を退職するときには事前に実行しておきたいプランがいくつか存在します。今回は住宅ローンと保険についての一例を確認したいと思います。

住宅ローンの残債が1000万円程度以上残っていて、転職すると収入が減少するという場合には、現職の間に借換えの効果について試算してみることをお勧めしています。最近は金利が0.5%台の住宅ローンも存在するため、以前に一度借り換えをしていても再度チャンスがあるケースがあります。効果が期待できる場合は収入が高い現職の間に金融機関に相談されることをお勧めします。なお、住宅ローンの借換えは、毎月の返済額負担を小さくするより、返済期間を短縮する方が効果は大きいのですが、転職後収入の減少によって、毎月の収支に不安が生じるような場合は、返済額の縮小を選択することも一法です。雑誌等の一般論ではない、ご自身にとってベストなプランを選択することが大切です。

次に保険です。大手企業で勤務している場合には、福利厚生の一環で団体保険という保険料が低い保険に加入している場合があります。団体保険に加入している場合、通常は退職すると脱退扱いになりますので保険の見直しが必要です。ただし、団体保険と同額の保障を単に民間で加入するというのではなく、現在の状況において必要な保障を再検証することをお勧めします。また、転職先にはどのような制度があるのかについても確認しておくとよいでしょう。

②退職金について

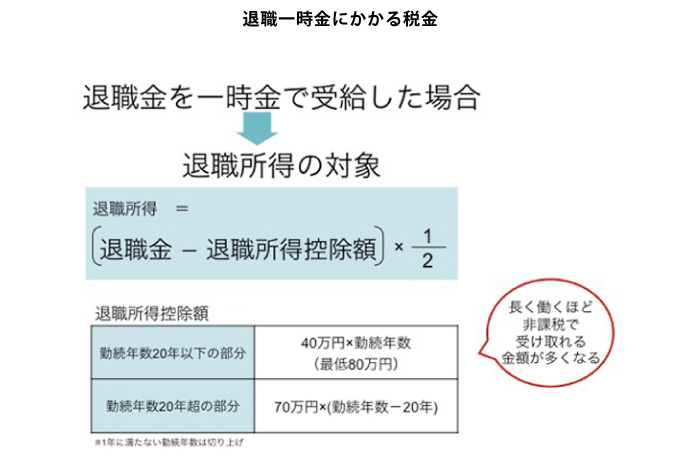

転職時は退職金を一時金で受け取るケースも多いでしょう。退職金を一時金で受け取る場合、退職所得控除といって働いた期間が長いほど非課税で受け取れる金額が大きくなる制度があります。ただし、受け取った後も預貯金口座に放置しておくことで、余分に取り崩してしまうケースが多くあります。退職時は必要な資金と余裕資金をしっかりと色分けし、余裕資金については分別管理されることを推奨しています。

また、現職場が企業型の確定拠出年金制度を導入している場合、転職後の会社に企業型があれば移管することができます。企業型が無い場合でも個人型の確定拠出年金制度(iDeCo)に移管できます。iDeCoは個人で拠出を継続することもでき、積立てた金額は全額所得控除の対象となります。例えば年収が800万円の人が年間27万6000円積立てた場合、所得税と住民税をあわせると8万4000円程度の還付がありますから、還付も利回りに換算すると30%で運用できているという試算になります。「でも、転職後は毎月の収支に余裕がない」という場合であっても、退職金の一部をiDeCoの積み増しに回すなどの工夫を検討することで、退職金を単純に運用するよりも、税制面の優遇を上手に使っての資産形成が図れます。

また、転職先で役員に就任される場合、常時雇用する従業員が20人以下などの条件に該当すれば、小規模企業共済といってiDeCoと同様に拠出した金額が全額所得控除の対象となる制度を使って積立てをすることもできます。

このように立場によって使える制度は異なります。次のステージではどのような制度が活用できるのか、広い視野を持ってのぞまれることが大切です。

国税庁ホームページをもとに株式会社ノースアイランド作成

最近はITの発展も相まって、地方企業という選択肢はますます現実味を帯びることでしょう。大手だから大都市だから魅力的、という時代ではありません。枠に収まらない自由な選択肢を持てる時代が既にはじまっています。

ただし、経済的な目処が立たずして前に進むのは無謀です。壮年期から中年期の転職においては、長期の収支状況を確認されることを強くお勧めします。